2025年管理責任保險(MLI)全面指南

- EverBright Actuarial

- 2025年9月16日

- 讀畢需時 8 分鐘

已更新:2025年10月5日

管理責任保險(MLI)是企業的重要保障,保護董事、高級管理人員及組織免受因管理決策和勞動實務導致的財務損失。

這份更新報告在原有基礎上新增了有關新興風險、近期索賠案例及2025年9月全球市場趨勢的章節。報告納入行業最新數據,反映市場穩定、保費趨軟,以及人工智能、網絡風險和ESG(環境、社會及治理)因素等新興威脅。報告特別聚焦香港市場,並與美國、英國、新加坡和澳洲進行深入比較。

管理責任保險的定義

管理責任保險是一種專門保單,涵蓋因董事、高級管理人員、經理及組織本身的管理活動和決策所產生的風險。它針對信託責任、勞動實務及監管合規等領域的指控不當行為進行索賠。

與專注於第三方身體傷害或財產損失的一般責任保險不同,MLI針對內部治理和領導風險。

它通常包括以下保障類型:董事及高級管理人員責任險(D&O)、勞動實務責任險(EPL)及信託責任險。2025年,隨著訴訟和技術風險增加,MLI的重要性日益提升,全球市場強調對網絡和ESG相關索賠的綜合保護。

MLI保單的主要特點

MLI保單針對一系列與領導相關的風險提供量身定制的保護。以下表格總結核心特點,並包含2025年的增強功能,如人工智能和ESG背書的可選項:

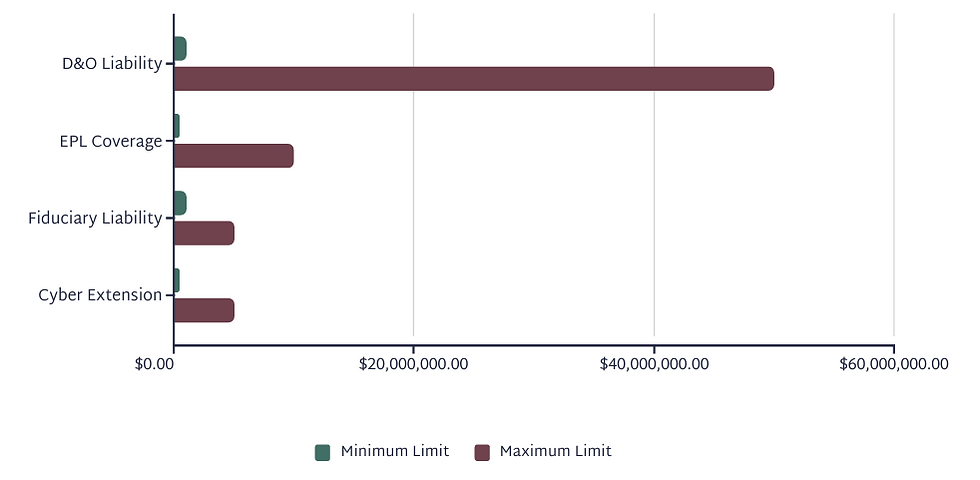

特點 | 描述 | 典型保障限額 |

董事及高級管理人員責任險(D&O) | 保護個人和實體免受管理不當、違反信託責任或虛假陳述的索賠。包括Side A(個人保障)、Side B(賠償)和Side C(實體保障)。現常包括人工智能決策辯護。 | 100萬至5000萬美元,視公司規模而定 |

勞動實務責任險(EPL) | 涵蓋員工針對歧視、騷擾、不當解僱或報復的索賠。2025年擴展至處理遠程工作和多元化、平等與包容(DEI)相關爭議。 | 50萬至1000萬美元 |

信託責任險 | 保護員工福利計劃(如美國ERISA下的養老金)管理不當的風險,日益涵蓋ESG基金管理不當。 | 100萬至500萬美元 |

監管調查辯護 | 支付政府調查(如證券交易委員會或同等機構)的法律費用。 | 最高達保單限額 |

危機管理 | 可選附加保障,用於應對聲譽損害,現包括網絡事件協調。 | 10萬至100萬美元(視情況而定) |

網絡及社交工程擴展 | 新興附加保障,針對與管理決策相關的欺詐或數據洩露。 | 50萬至500萬美元(可選) |

這些特點確保全面的辯護費用、和解金和判決金,通常以基於索賠申報的方式提供。

索賠:類型與流程

MLI索賠在訴訟環境中較常見,最常見的涉及股東爭議或員工申訴。2024至2025年間,全球索賠因經濟波動、監管審查及人工智能驅動決策等新興問題而增加。

截至2025年中,索賠頻率已穩定,但EPL領域因疫情後工作場所變化而索賠嚴重程度增加。

常見索賠類型

索賠類型 | 示例 | 頻率(2025年全球估計) |

股東訴訟 | 指控欺詐或誤導性財務報表 | 佔D&O索賠的40% |

勞動相關 | 歧視、騷擾或報復訴訟 | 佔EPL索賠的35% |

信託違規 | 管理不當401(k)或養老金基金 | 15% |

監管 | 不遵守法律的調查(如數據隱私) | 10% |

索賠流程

通知:立即向保險公司報告潛在索賠(通常在保單規定的30至60天內)。

調查:保險公司評估保障適用性。

辯護:任命法律顧問;保險公司資助法律費用(受限額限制)。

和解/判決:支付批准的金額;平均和解金額約為50萬至200萬美元。

解決:索賠後審查以調整未來保費。

及時報告至關重要,因保單以基於索賠申報為基礎,僅涵蓋保單期間報告的事件。

管理責任保險保費

MLI保費差異顯著,2025年小型企業平均為5000至5萬美元,大型企業則高達100萬美元以上。

全球保費已趨軟,許多市場因保險容量增加和競爭加劇而下降5-20%。2025年第二季度,市場整體穩定,但高風險行業可能因新興風險而略有上漲。

保費因素與計算

保費採用基於風險的模型計算,從基礎費率開始,根據風險指標進行調整。主要因素包括2025年人工智能和網絡影響的更新:

因素 | 對保費的影響 | 示例調整 |

公司規模/收入 | 收入越高,風險暴露越大;基礎費率隨工資/收入比例調整。 | 收入超過1億美元增加20-50% |

行業風險 | 高風險行業(如金融、科技)保費較高;人工智能/科技增加10-15%。 | 金融科技增加15-30% |

索賠歷史 | 以往索賠增加保費;無索賠記錄可獲折扣。 | 附加費10-100% |

保障限額/免賠額 | 較高限額或較低免賠額增加成本。 | 1萬美元免賠額可節省10-20% |

地理位置 | 監管嚴格市場(如美國)比亞太地區成本更高。 | 訴訟頻繁地區增加5-15% |

財務穩定性 | 穩健的資產負債表可獲折扣。 | A級公司減少5-10% |

新興風險暴露 | ESG、網絡或人工智能使用可能增加附加費。 | 高人工智能依賴增加5-10% |

保費計算公式(簡化)

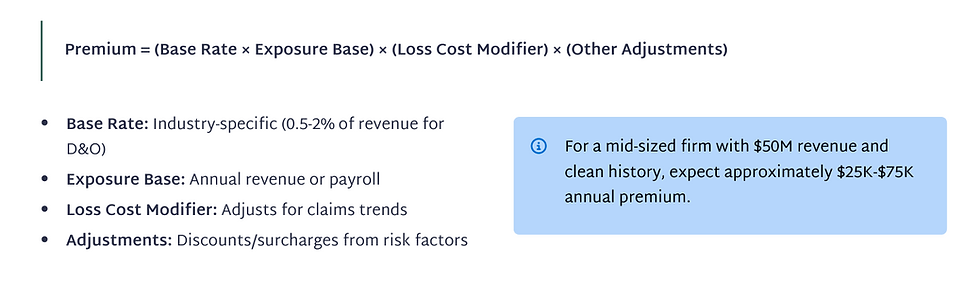

保費 = (基礎費率 × 暴露基礎) × (損失成本修正因子) × (其他調整)

基礎費率:行業特定(例如,D&O為收入的0.5-2%)。

暴露基礎:通常為年收入或工資(例如,1000萬美元收入的1% = 10萬美元基礎)。

損失成本修正因子:根據索賠趨勢調整(例如,訴訟上升為1.1)。

其他調整:來自上述因素的折扣/附加費。

對於年收入5000萬美元、無索賠歷史的中型企業,預計年保費約為2.5萬至7.5萬美元。精算軟件可進一步精確計算。

香港市場概況

香港保險業穩健,2025年第一季度總保費收入達2203億港元(286億美元),較前幾年有所增長。

包括D&O等MLI子類的一般保險預計到2029年以5.1%的年複合增長率達到854億港元。截至2025年9月,MLI需求受金融科技增長、香港金融管理局監管審查及跨境風險驅動。2025年第一季度保費下降13%,亞洲整體進一步軟化至-3%,在 geopolitical 穩定下對買家有利。

香港市場主要數據(2025年)

指標 | 值(2025年預測/實際) | 備註 |

一般責任保費 | 67.6億美元 | 包括MLI組成部分 |

總保險保費 | 850.7億美元(整體市場) | 壽險主導;非壽險佔20% |

MLI滲透率 | 中大型企業約15-20% | 金融行業較高 |

平均D&O保費 | 中小企50,000至500,000港元 | 保費趨軟(年同比下降13%) |

市場增長率 | 5.1%年複合增長率(2025-2029) | 受經濟復甦驅動 |

與其他國家的比較

香港的MLI市場成熟但規模小於美國/英國,因訴訟強度較低,保費較低。

新加坡與香港相似,而美國因集體訴訟成本較高。澳洲在2025年經歷積極變化,為管理良好的風險提供更多機會。以下表格比較2025年9月的關鍵方面:

方面 | 香港 | 美國 | 英國 | 新加坡 | 澳洲 |

平均年保費(中型企業) | 10萬至30萬港元(約1.3萬至3.8萬美元);年同比下降13% | 5萬至20萬美元;穩定,年同比+2% | 4萬至15萬英鎊(約5.2萬至19.5萬美元);持平 | 8萬至25萬新加坡元(約6萬至18.5萬美元);年同比下降18% | 7.5萬至25萬澳元(約5萬至16.5萬美元);趨軟5-10% |

保障範圍 | 強大的D&O/EPL;監管焦點(香港金融管理局)。網絡整合有限。 | 廣泛,包括實體保障;高證券訴訟。 | 全面信託;符合歐盟隱私標準。 | 類似香港;東盟監管重點。 | 中小企D&O重點;ESG附加保障增長。 |

市場規模(非壽險保費) | 109億美元(2029年預測) | 8000億美元以上(總體) | 2500億英鎊以上 | 50億美元以上 | 500億澳元以上(總非壽險) |

主要驅動因素/風險 | 金融科技增長,與中國聯繫;訴訟較少。 | 集體訴訟,證券交易委員會調查;索賠頻率高。 | 脫歐殞留,GDPR;適度增長。 | 區域貿易,MAS監管;競爭性費率。 | 經濟波動,勞動力變化;市場積極轉變。 |

費率變化(2025年第1-3季度) | -13%至-3% | -5% | -7% | -18% | -5-10% |

MLI面臨的新興風險

2025年,MLI因技術、環境和經濟變化而面臨新挑戰。關鍵新興風險包括人工智能決策整合、網絡威脅及ESG合規,可能推高索賠嚴重程度。

保險公司正通過專門背書適應,但對高風險企業的承保審查已增加。

新興風險 | 描述 | 對MLI的潛在影響 |

人工智能與技術 | 人工智能驅動的招聘或財務決策偏見導致歧視或信託索賠。 | EPL/D&O索賠增加;保費調整+10-15%。 |

網絡威脅 | 勒索軟件或數據洩露歸因於管理疏忽。 | 與網絡保單重疊;信託風險上升。 |

ESG因素 | 未能滿足可持續性標準,導致股東或監管訴訟。 | D&O增長;環境訴訟上升20%。 |

經濟波動 | 破產申請和裁員引發報復索賠。 | EPL頻率增加;經濟驅動的損失比率。 |

供應鏈中斷 | 全球事件導致管理不當指控。 | 實體保障壓力;亞太市場新興。 |

近期索賠案例

近期索賠突顯MLI的實際應用。根據2025年報告,案例包括裁員後的歧視訴訟和信託違規,平均辯護費用超過20萬美元,凸顯了強大保障的必要性。

索賠案例 | 詳情 | 觸發的保障及結果 |

裁員後年齡歧視 | 保險經紀公司裁員,一名員工因年齡偏見向EEOC提出指控。 | EPL;EEOC判決有利,無法庭行動;辯護費用約10萬美元。 |

工資與工時違規 | 餐廳連鎖店因服務員未付加班費被起訴。 | EPL;10萬美元辯護,未公開和解。 |

信託責任違規 | 高管聘用個人關係作為供應商,導致200萬美元投資者訴訟。 | D&O;進行中,辯護費用至今約20萬美元。 |

殞疾報復 | 疫情後工作場所變化導致複雜報復索賠。 | EPL;強調培訓需求;平均和解金額上升。 |

ESG管理不當 | 可持續基金處理失敗引發股東行動。 | 信託;2025年因監管焦點而增加。 |

MLI全球市場趨勢

截至2025年9月,全球MLI市場顯示穩定,保險容量充足,但人工智能和網絡等新興風險引起承保關注。保費年同比下降5-20%,受競爭驅動,但索賠趨勢可能導致小幅上漲。

私營組織面臨經濟、勞動力、網絡和人工智能驅動的風險,D&O全球市場於2025年價值85.1億美元,至2033年預計以14.1%的年複合增長率增長。包括香港在內的亞太地區因訴訟較少而受益,但需監控與中國的聯繫及金融科技風險。

趨勢 | 描述 | 2025年影響 |

保費趨軟 | 保險容量增加導致競爭性定價。 | 全球下降5-20%;對買家有利。 |

訴訟增加 | 證券集體訴訟和勞動爭議上升。 | 美國/英國索賠頻率更高。 |

人工智能/網絡整合 | 保單適應技術風險;更多背書可用。 | 科技行業可能上調費率。 |

ESG焦點 | 監管推動可持續性披露。 | 新索賠驅動因素;信託線增長。 |

市場增長 | 整體非壽險保費上升7.4%;亞洲為5.1%年複合增長率。 | 新加坡/香港等新興市場擴張。 |

風險緩解策略

為降低MLI風險暴露,公司應:

實施人工智能治理政策和定期審計。

加強網絡衛生並與專用網絡保險整合。

採納董事會監督的ESG框架。

進行多元化、平等與包容及合規的員工培訓。

每年與經紀人審查保單以識別缺口。

這些主動措施可降低保費和索賠可能性。

結論

管理責任保險在2025年的不確定環境中仍然是緩解治理風險的關鍵。隨著保費趨軟,人工智能和ESG等新興威脅以及市場穩定,企業(特別是香港企業)應優先考慮量身定制的保障。

建議公司進行年度風險評估,利用新背書,並與如永明精算諮詢與經紀公司等經紀人合作以優化保障。

永明精算諮詢與經紀公司

對於在管理責任保險複雜性中尋求解決方案的企業,永明精算諮詢與經紀公司提供無與倫比的專業知識和量身定制的解決方案。

憑藉對香港動態市場及全球趨勢的深刻理解,永明提供全面的風險評估、定制保單建議及競爭性保費談判。

我們的資深精算師和經紀人團隊確保客戶獲得針對人工智能、網絡威脅和ESG合規等新興風險的強大保障,同時優化成本。

與永明合作,借助其行業洞察力和強大的保險公司關係,確保您的組織未來充滿信心。請訪問 www.ebactuary.com 進行諮詢。

留言