亞洲地區 IFRS17 實施情況比較:影響評估與主要差異

- 2025年10月3日

- 讀畢需時 5 分鐘

國際財務報告準則第17號(IFRS17)由國際會計準則委員會(IASB)頒布,代表了保險合同會計的一次重大改革。

自2023年1月1日起適用於年度報告期間,該準則旨在通過引入基於原則的計量模型(包括合同服務邊際(CSM)、風險調整和現金流的折現)來提升保險公司財務報表的透明度、可比性和一致性。

截至2025年8月,全球實施情況各異,對保險行業產生了重大影響。本報告聚焦於亞洲的IFRS 17採用情況,與其他地區進行比較,審視亞洲內部各國的具體狀況,並分析對不同業務線和保險公司類型的影響。數據以表格形式整理以便清晰呈現。

亞洲的IFRS17實施狀況

亞洲的IFRS 17採用情況呈現混合格局,許多司法管轄區與2023年生效日期保持一致,而主要經濟體如中國和印度因複雜性和本地監管調整將實施推遲至2025年或2026年。

較小的市場面臨資源和技術專長的挑戰,即便在採用後仍持續掙扎。以下表格總結了截至2025年主要亞洲國家的實施狀況。

國家 | 採用狀況 | 生效日期 | 備註/延遲/修改 |

中國 | 延遲 | 2026年1月1日 | 與本地標準對齊延遲;內地及香港進展中 |

印度 | 延遲 | 2026年 | 推遲以便行業準備;未完全採用IFRS框架 |

日本 | 未採用 | N/A | 依賴本地GAAP;部分跨國保險公司內部應用IFRS |

印尼 | 未採用 | N/A | 使用本地標準;無IFRS 17計劃 |

菲律賓 | 延遲 | 2027年1月1日 | 允許選擇性提前採用;保險公司可提前調整報告 |

香港 | 已採用 | 2023年1月1日 | 全面實施;人壽產品精算建模面臨挑戰 |

韓國 | 已採用 | 2023年1月1日 | 與本地監管整合;關注人壽保險影響 |

新加坡 | 已採用 | 2023年1月1日 | 平穩過渡;提升區域保險公司透明度 |

馬來西亞 | 已採用(融合) | 2023年1月1日 | 宣布全面融合;適用於上市保險公司 |

台灣 | 已採用 | 2023年1月1日 | 與2026年ICS採用並行;聚焦產險部門 |

泰國 | 延遲 | 2025年1月1日 | 2024年並行運行;行業準備持續進行 |

越南 | 計劃中 | 2025年 | 制定全面採用IFRS(包括IFRS 17)的戰略計劃 |

此表格突顯出變異性:如新加坡和香港等發達經濟體迅速採用,而人口眾多的市場推遲,影響區域可比性。

與其他地區的比較

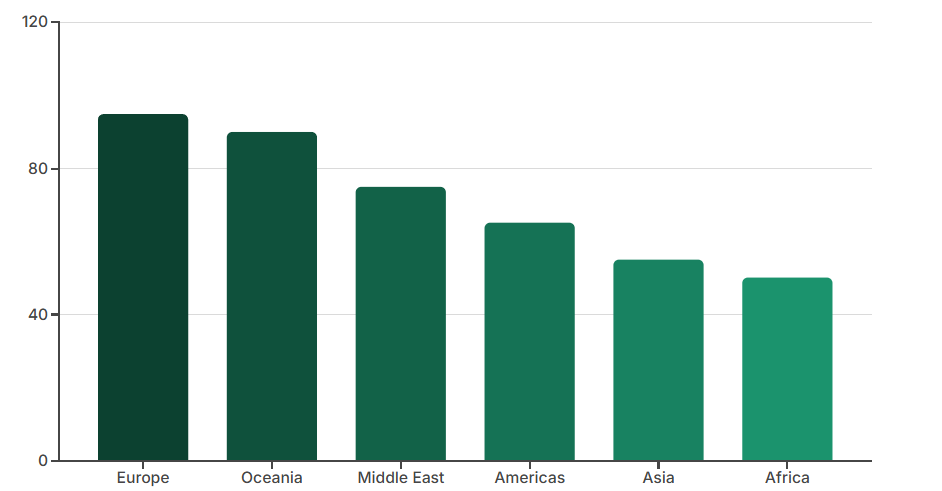

全球範圍內,超過140個司法管轄區廣泛採用IFRS 17,但主要經濟體(如美國、中國)的例外限制了統一性。歐洲領先,幾乎實現普遍採用,增強了跨境可比性。

美洲顯示出分歧,加拿大採用但美國堅持GAAP。

非洲和中東部分採用,常常在金融中心,而大洋洲與IFRS高度一致。

亞洲因大市場推遲而滯後,相較於歐洲的標準化方法導致報告碎片化。截至2025年,亞洲主要保險公司的採用率約為50-60%,而歐洲超過90%。

下表提供地區概覽:

地區 | 採用水平(截至2025年) | 關鍵例子 | 與亞洲的比較 |

歐洲 | 高(近100%) | 歐盟/歐洲經濟區國家2023年採用;英國脫歐後對齊 | 更統一且更早採用;比亞洲混合狀況有更好可比性 |

美洲 | 中等(因地區而異) | 加拿大2023年採用;美國/GAAP否;巴西是 | 與亞洲分歧相似,但推遲較少;亞洲大市場保留更多 |

非洲 | 低-中等 | 南非2023年採用;其他部分或本地 | 與亞洲變異性相當,但總採用率較低;亞洲受益於APAC經濟聯繫 |

中東 | 中等-高 | 阿聯酋、沙特阿拉伯2023年採用;GCC融合 | 金融中心高於亞洲;亞洲推遲帶來更多波動 |

大洋洲 | 高 | 澳洲、新西蘭2023年採用(新西蘭2025年全面涵蓋) | 類似歐洲;比亞洲更快且更完整 |

亞洲主要國家較慢的進展與歐洲的效率形成對比,可能影響投資者信心和跨區域併購。

IFRS17對不同業務線的影響分析

IFRS 17引入標準化計量,但影響因合同期限和風險概況而異。人壽保險因長期合同和CSM機制面臨最大干擾,而非人壽業務因折現而見適度變化。總體而言,它提升透明度但增加收益波動性。

業務線 | IFRS 17下的主要變化 | 影響水平 | 對業務的影響 |

人壽保險 | 未實現利潤的CSM;折現;OCI記錄變化 | 高 | 損益表波動性增加;長期盈利能力更透明;對年金和儲蓄產品影響重大 |

非人壽/一般 | 現金流的折現;索賠風險調整 | 中等 | 干擾少於人壽;賠付準備金準確性提升;收益變化較小 |

財產 | 履行現金流;無中期報告豁免 | 中等 | 增強可比性;折現對短尾索賠影響最小 |

傷害 | 風險調整;按投資組合層級聚合 | 中-高 | 長尾業務(如責任險)影響較大;透明度增加但精算複雜性高 |

人壽業務線獲得結構性增長可見性,而財產/傷害業務關注運營效率。

對不同類型保險公司的影響分析

影響因保險公司規模、重點和運營而異。大型和專注人壽的保險公司面臨較高成本,但從可比性中受益,而小型和一般保險公司則在實施負擔上掙扎。再保險公司應對額外波動性。

保險公司類型 | 主要影響 | 挑戰 | 機會 |

大型保險公司 | 複雜的投資組合重新計量;較高合規成本 | 資源密集型過渡;跨國和解 | 提升投資者吸引力;更好的風險管理 |

小型保險公司 | 比例分配挑戰;技術升級 | 相對高成本;專業知識差距 | 若合同短期,報告簡化 |

人壽保險公司 | CSM和折現波動性 | 收益波動;精算建模 | 長期合同盈利能力透明 |

一般(產險)保險公司 | 非人壽折現引入 | 適度變化;聚焦索賠準備金 | 與最小干擾增強可比性 |

再保險公司 | 經濟估值;損失回收成分 | 遠程風險波動;再保險不匹配 | 更好資本分配;融資渠道 |

大型人壽保險公司和再保險公司經歷最大轉型,而小型一般保險公司優先考慮成本控制。

結論

亞洲的IFRS 17實施進展不均,關鍵市場的推遲阻礙了與歐洲強勁採用的區域和諧。對人壽和長尾業務的影響深遠,推動透明度但需要適應。隨著2027年採用的成熟,亞洲保險公司可能實現全球平價,通過改進財務洞察惠及利益相關者。建議持續監測推遲和影響。

對於應對亞洲IFRS 17採用複雜性的保險公司,永明精算諮詢提供專業專長,以確保無縫合規和戰略優勢。永明於2014年在香港成立,提供全面精算服務,包括定價、風險管理、指定精算師支持及針對人壽、健康、團體醫療和數位保險領域的定制解決方案。憑藉提供創新洞察的成功記錄,我們的團隊幫助客戶減輕波動性,提升透明度,並優化IFRS 17下的財務報告。

留言