香港職業責任保險(專業彌償保險 PII)研究報告

- 2025年9月5日

- 讀畢需時 6 分鐘

已更新:2025年10月9日

職業責任保險(Professional Indemnity Insurance,簡稱PII)在香港通常稱為專業彌償保險,是一種旨在保護專業人士和企業免受因提供專業服務中的疏忽、錯誤、遺漏或違反職責所引致的財務損失的保險。

該保險通常涵蓋法律辯護費用、和解費用以及對第三方的賠償判決。在香港,由於其普通法制度強調專業行為失當的責任,PII對於服務型行業尤為重要。

本報告探討了專業責任保險的相關法規、相關職業、產品特點、保費因素、趨勢以及與其他國家的比較。如果需要對香港專業責任保險更基礎和詳細的了解,可以參考:職業責任保險: 定義、保障範圍、給付、費用、理賠 - 全面問答指南

職業責任(專業彌償)保險的法規

香港保險業監管局(Insurance Authority,IA)作為獨立法定機構,負責監管包括專業責任保險(Professional Indemnity Insurance,PII)在內的保險業務。主要法規在《保險業條例》(第41章)及附屬法例中列明,其中保險經紀必須維持PII,規定經紀的最低彌償限額不得低於特定公式確定的金額,且免賠額不得超過指定限額,自2024年1月1日起生效。

除了保險經紀,多個專業領域在香港也要求或建議從業人員購買職業責任保險,以保障因專業疏忽或錯誤而導致客戶損失的風險。例如:

律師:受《律師(專業彌償)規則》(第159M章)規管,必須參加香港律師會的專業彌償計劃(PIS),為執業中的民事責任提供彌償。

會計師:香港會計師公會建議會員購買PII,以應對因審計、稅務或其他會計服務中的疏忽而可能產生的索償。

建築師、工程師及測量師:在香港從事建築設計、工程顧問或測量工作的專業人士,通常需要購買PII,以保障因設計缺陷、施工失誤等導致的損失。

醫生及其他醫療專業人員:雖然香港沒有強制醫生購買PII的法規,但醫療專業人士通常會購買此類保險,以應對醫療疏忽索償。

地產代理:地產代理監管局建議地產代理購買PII,以保障因提供錯誤信息或疏忽而可能導致客戶損失的風險。

其他專業人士:如資訊科技顧問、管理顧問、教育顧問等,也可能需要根據其專業性質和風險程度購買PII。

這些職業責任保險的要求或建議,旨在保障公眾利益,並確保專業人士能對其行為負責,從而維持行業的專業水平和聲譽。

按職業分類的關鍵風險保障

PII在香港各個職業中至關重要,某些職業依法或專業團體要求強制投保。以下表格列出了主要職業,指明是否強制投保、典型風險保障以及根據市場數據和行業估計的年度保費範圍(保費因保障限額、公司規模、索賠記錄和保險公司而異;數據為指示性,適用於限額500萬至2000萬港幣的標準個人或小型公司保單,單位為港幣):

職業 | 是否強制? | 主要風險保障 | 監管機構示例 | 年度保費範圍(港幣) |

律師 | 是 | 執業中的民事責任、疏忽 | 香港律師會 | 5,000 - 50,000+(視公司規模及PIS供款而定) |

會計師 | 通常由監管機構要求 | 財務建議錯誤、違反職責 | 香港會計師公會 | 3,000 - 15,000(主保單保障) |

建築師/工程師 | 受規管執業需強制 | 設計缺陷、項目延誤 | 建築師註冊局、香港工程師學會 | 4,000 - 20,000(建築風險較高) |

醫生/醫療從業者 | 建議投保,協會通常強制要求 | 醫療疏忽、誤診 | 香港醫務委員會 | 10,000 - 100,000+(醫療事故特定,視專業而定) |

保險經紀 | 是 | 保單建議疏忽 | 保險業監管局 | 3,000 - 12,000 |

地產代理 | 建議投保,有時要求 | 物業交易中的虛假陳述 | 地產代理監管局 | 2,000 - 10,000 |

輔導員 | 協會會員需強制 | 違反保密性、不當建議 | 香港專業輔導協會 | 1,000 - 3,000(例如2300萬港幣限額為2,100港幣) |

健身教練/顧問 | 非強制,但建議 | 建議導致的傷害索賠 | 無 | 500 - 5,000(類似低風險顧問) |

這些職業受到高度監管,PII確保免受因專業服務引起的索賠影響。例如,建築專業人士因香港訴訟增加而日益購買PII。

香港職業責任保險(專業彌償保險 PII)產品特點

香港的PII保單提供廣泛保障,但具有特定功能和排除條款。典型特點包括:

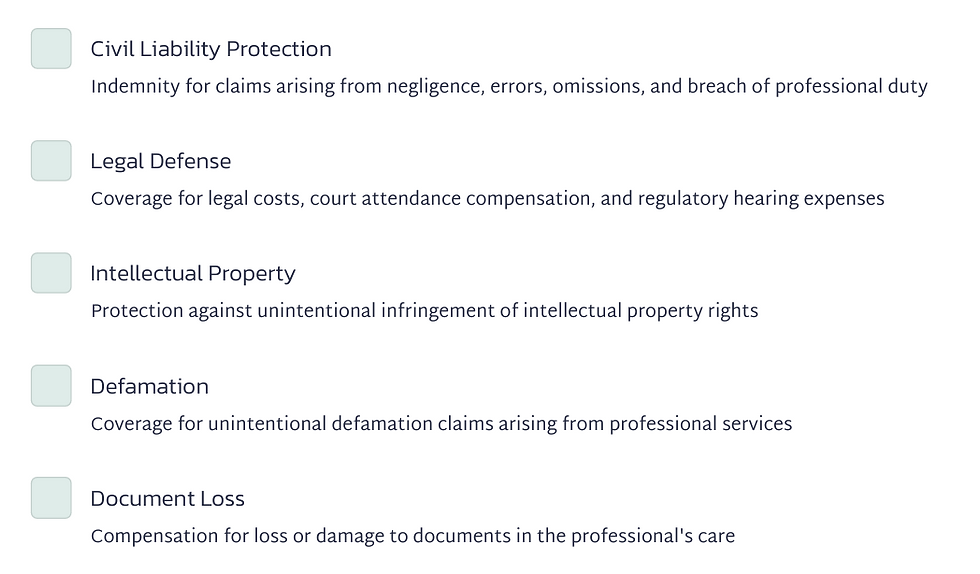

核心保障:民事責任彌償,包括疏忽、錯誤、遺漏、違反職責、無意誹謗、侵犯知識產權和文件遺失。保單通常涵蓋辯護費用、法庭出庭補償和監管聽證費用。

擴展保障:部分保單包括因專業服務導致的人身傷害/財產損失、自動恢復限額以及全球保障(除非特別指定,通常不包括高風險司法管轄區如美國/加拿大)。

限額與免賠額:最低限額因職業而異(例如律師為100萬港幣或以上),免賠額設上限以確保可負擔性。

排除條款:故意行為、欺詐、人身傷害/財產損失(除非擴展)、非專業活動的索賠。保單為索賠基礎,要求在保單期間報告事件。

附加福利:為退休專業人士提供續保以及和解補償。

安盛(AIG)、丘博(Chubb)和聯合世界(Allied World)等保險公司的保單強調對中小企和大公司的靈活性。

專業彌償保險 PII保費影響因素

香港的PII保費受以下基於風險的因素影響:

職業與風險水平:高風險領域如醫學或法律因訴訟潛力較高,保費較高。

索賠記錄:有過往索賠的公司面臨加費;近年索賠超過保費50%可能導致費率增加。

保障限額與範圍:較高限額或更廣泛的擴展保障(如網絡風險)增加成本。

業務規模與收入:規模較大或營業額較高的公司因風險敞口增加支付更多。

地點與司法管轄區:全球保障(特別是包括訴訟頻繁地區)影響保費。

市場條件:經濟狀況、法規變動,還有保險公司能承保的額度,都會影響這種保險的價格。當保險市場變得嚴峻時,有些東西甚至可能不再承保。

其他因素包括技術使用(例如建築中的建築資訊模型)和法律問題。

職業責任保險 PII保費趨勢

PII保費因監管審查和經濟壓力導致的索賠增加而呈上升趨勢,2023-2024年監管導致費率上升和排除條款增加。全球影響方面,如人工智能驅動的風險和網絡威脅,推高了保費,亞太地區PII需求增長。

然而,職業責任險的軟化表明到2025年底可能穩定。總體而言,預計到2029年保費將以每年2-3%的速度增長,受法規強化和業務擴張推動。

香港專業彌償保險 PII與其他國家的比較

香港的PII框架與普通法司法管轄區有相似之處,但在強制性、市場規模和訴訟文化上有所不同。以下表格比較了香港與英國、美國、新加坡和澳洲的主要方面:

方面 | 香港 | 英國 | 美國 | 新加坡 | 澳洲 |

監管機構 | 保險業監管局(IA) | 審慎監管局/律師監管局 | 州級監管機構(如NAIC) | 新加坡金融管理局 | 澳洲審慎監管局 |

職業強制性 | 律師、經紀強制;其他建議 | 律師、會計師強制;行業特定 | 因州而異;律師、醫生常強制 | 不總是強制;某些公司強制 | 律師州級強制;職業特定 |

保障範圍 | 廣泛民事責任;常排除美國/加拿大 | 類似;索賠基礎 | 錯誤與遺漏;訴訟頻繁,限額較高 | 專注疏忽;隨人工智能風險演變 | 全面;包括適宜性擴展 |

保費水平 | 中等;受小市場規模影響 | 因軟市場週期較高 | 最高;訴訟驅動 | 具競爭力;需求增長 | 因高風險硬化而異 |

市場趨勢 | 法規推動增長;2023-2025年硬化 | 容量增加軟化 | 穩定但索賠波動 | 疫情後意識提高 | 強制計劃;人工智能影響上升 |

主要差異 | 強制計劃如PIS保障公眾 | 市場更成熟;受歐盟影響 | 因風險常被國際保單排除 | 區域中心;訴訟少於香港 | 州級差異;律師協會強制 |

香港的系統較新加坡的靈活方法更集中和強制,與美國的分散高成本模式不同。

結論

香港的專業責任保險在應對不斷變化的風險中發揮關鍵作用,受到強有力的法規和市場增長的支持。雖然保費受職業特定因素影響並呈上升趨勢,但與同行的比較顯示香港在強制性與靈活性之間取得平衡。

永明於2014年成立,是香港領先的精算諮詢和經紀公司,專注於設計和安排定制責任保險計劃,以優化保障和成本。我們與全球保險公司合作,提供法規合規、財務報告等創新服務,是應對各行業PII複雜性的理想合作夥伴。

留言