香港網絡保險市場與監管框架:2025年展望

- EverBright Actuarial

- 2025年9月5日

- 讀畢需時 6 分鐘

已更新:2025年10月9日

截至2025年9月,香港通過《關鍵基礎設施(電腦系統)保護條例》(2026年1月1日起生效)加強了其網絡安全框架,將銀行、證券和資產管理指定為關鍵部門。

香港的網絡安全保險雖非強制,但作為風險管理策略的一部分,以減輕網絡事件造成的財務損失,越來越受到重視。香港金融管理局(HKMA)、證券及期貨事務監察委員會(SFC)和保險業監管局(IA)等監管機構強調穩健的網絡安全措施。網絡保險作為風險轉移的關鍵工具,通常覆蓋網絡安全事件響應、監管罰款和業務中斷等。

由於法律更嚴格,成本正在上升,保費因機構規模和風險狀況而異。提供者包括全球巨頭如Chubb和本地參與者。與其他司法管轄區相比,香港的做法與全球趨勢一致,保險雖非強制但受鼓勵,監管間接推動需求。

本報告根據近期監管發展和市場洞察,概述監管要求、行業細節、成本和國際比較,數據以表格形式整理以清晰呈現。更多關於網絡保險的基礎介紹,可以參見:網絡安全保險:

香港網絡安全保險監管

香港的網絡安全監管專注於韌性而非強制網絡保險。新條例針對關鍵基礎設施運營商(CIOs),包括金融機構,要求組織設置、預防措施(如年度風險評估)和事件報告(12-48小時內)。違規罰款範圍從50萬至500萬港元。

HKMA(銀行):監督技術風險管理,強調第三方網絡風險和韌性。網絡保險作為風險轉移推薦但非強制。

SFC(證券和資產管理):要求持牌公司維持網絡安全框架,包括客戶資產數據保護。保險是更廣泛風險緩解的一部分。

IA(保險公司,包括提供網絡產品者):GL20指引(2025年1月1日起生效)要求網絡安全策略、風險事件響應計劃,進階成熟度需評估保險公司自身的網絡保險需求。

總體而言,雖非強制,但威脅環境上升和監管審查(如2024年報告61起黑客事件)推動了對網絡保險的重視。

網絡保險風險覆蓋要求

香港的網絡安全保險保單針對金融機構的高風險狀況定制,專注於數據洩露和運營中斷。一般來說,網絡保險包含對以下風險的理賠:

第一方損失:事件響應(如鑑證、通知)、業務中斷和數據恢復。

第三方責任:法律辯護、監管罰款(至可保限額)和客戶索賠。

最低限額:中小企業通常為100-1,000萬港元;大型銀行/資產管理者為5,000-50,000萬港元。

除外責任:犯罪行為、故意疏忽或戰爭/恐怖主義相關網絡事件常見除外。

要求:保單須符合監管期望,如GL20強調72小時內向IA通報洩露。

對金融公司,覆蓋定制包括HKMA/SFC調查下的監管辯護。

網絡安全保險行業細節

金融機構處理敏感數據,使其成為主要目標。監管強調行業特定風險:

銀行:面臨勒索軟件和網絡釣魚高風險;須遵守HKMA的電子銀行風險指引,包括第三方供應商評估。網絡保險常涵蓋電匯詐騙。

證券公司:專注於市場完整性;SFC要求保護交易系統。保險應對內部威脅和影響客戶投資組合的數據洩露。

資產管理公司:管理高價值資產;強調客戶數據機密性。保單涵蓋投資中斷損失。

穩定幣發行人:根據《穩定幣條例》(2025年8月1日起生效),發行人須獲得HKMA牌照並採取基於風險的方法減輕風險,包括網絡安全威脅。關鍵要求包括採用國際認可的信息安全標準(如ISO/IEC 27001)、進行滲透測試、持續監控網絡威脅和數據洩露,以及對關鍵技術服務進行獨立第三方評估。

雖無強制網絡保險,但這些嚴格的網絡安全義務間接鼓勵發行人考慮保險進行風險轉移,特別是考慮到高價值數位資產和運營中斷的潛在風險。

虛擬銀行:作為HKMA許可的數位銀行,與傳統銀行有相同監管要求,適應其技術密集模型。包括遵守HKMA的技術風險管理指引,強調對勒索軟件和網絡釣魚等威脅的網絡韌性。2024年金融服務網絡事件激增,該行業因依賴數位基礎設施面臨更高風險。

網絡保險推薦但非強制,符合金融業趨勢,保單涵蓋《個人資料(私隱)條例》(PDPO)下的數據洩露通知和法律費用,但罰款和故意行為除外。香港保險業聯會期望在此創新領域進行適當的網絡風險承保。

共同防範主題:所有部門要求年度網絡風險評估和演練。新條例將其分類為CIOs,強制設立專屬安全單位。

受全球勒索軟件攻擊等事件推動,香港金融業網絡保險滲透率在大型企業中約為60-70%。

網絡安全保險保費成本比較

2025年因法律更嚴格和理賠頻率增加,成本上升15-20%,全球網絡保費預計到2026年達230億美元。保費取決於收入、數據量和網絡安全成熟度(如控制措施強的企業較低)。

對金融機構,年保費範圍從小型資產管理者50,000港元至主要銀行100-500萬港元(覆蓋限額1億-5億港元)。

下表比較主要提供者,基於市場數據、中型金融公司(例如5億港元保額)的典型保費和產品特征:

保險公司 | 中型公司典型年保費(港元) | 金融業關鍵優勢 | 覆蓋焦點 | 市場份額估計 |

Chubb | 80萬-150萬 | 全球專業知識;監管罰款覆蓋 | 事件響應、業務中斷 | 高(全球領先) |

AIG | 70萬-120萬 | 為銀行定制;詐騙保護 | 第三方責任、數據洩露 | 中高 |

Zurich | 60萬-100萬 | 資產管理者價格實惠;快速理賠 | 勒索軟件、敲詐 | 中 |

Allianz | 75萬-130萬 | 全面除外責任管理 | 網絡安全、隱私 | 中 |

DBS/恒生 | 40萬-80萬 | 與銀行服務整合;低進入門檻 | 中小企業金融風險 | 低(利基) |

OneInfinity | 55萬-95萬 | 數位資產專家;創新合作 | 加密/虛擬資產相關風險 | 新興 |

*備註:保費為中等風險公司的估計;實際成本因承保而異。來源顯示因監管變化年增15-20%。

國際網絡保險監管比較

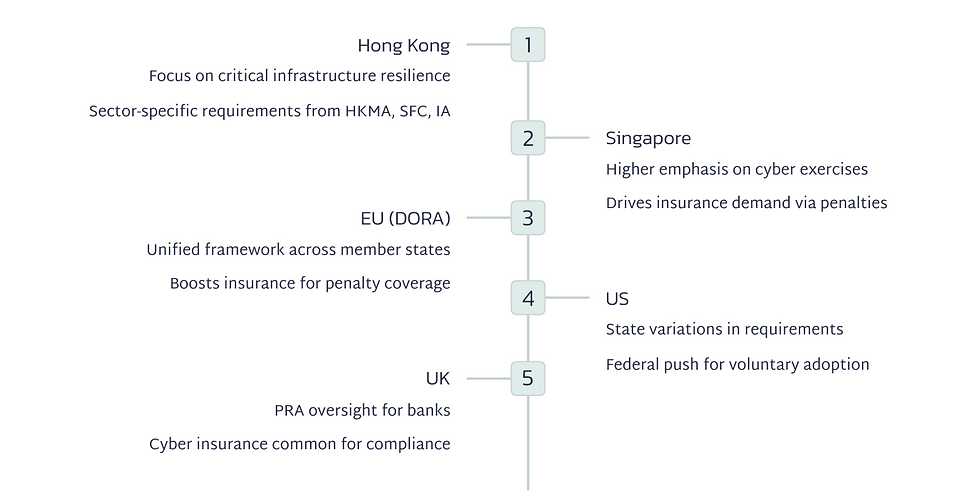

香港的框架借鑒國際最佳實踐,但在保險要求上較一些同業寬鬆。無司法管轄區直接強制網絡保險,但通過韌性要求和罰款間接促進。關鍵比較:

國家/地區 | 強制性? | 關鍵法規 | 覆蓋要求/行業細節 | 成本趨勢(相對香港) | 備註 |

新加坡 | 否 | MAS技術風險管理指引;2025年修訂的《網絡安全法》要求3天內通報洩露,罰款高達100萬新加坡元。金融業需評估第三方風險。 | 類似香港:事件響應、罰款;銀行專注數位支付。 | 相當;因嚴格執法上升10-15%。 | 強調演練;通過罰款推動保險需求。 |

美國 | 否(但NYDFS鼓勵) | NYDFS網絡安全法規要求銀行制定計劃,包括風險轉移(如保險)。GLBA保護數據。 | 廣泛:勒索軟件、責任;銀行須覆蓋消費者數據洩露。 | 較高(同等覆蓋貴20-30%,因訴訟)。 | 州際差異;聯邦推廣金融業自願採用。 |

英國 | 否 | FCA/PS21/17:運營韌性規則;金融公司網絡衛生要求。 | 專注第三方風險、業務連續性;保險適應GDPR類罰款。 | 類似香港;2025年因監管成本增15%。 | PRA監督銀行;網絡保險普遍用於合規。 |

歐盟 | 否(DORA鼓勵) | DORA(2025年1月17日起生效):金融業ICT風險管理,包括第三方監督。無保險強制但暗示風險轉移。 | 全面:測試、報告;銀行/保險公司須覆蓋運營中斷。 | 略高(因跨境合規)。 | 統一框架;促進罰款覆蓋的保險。 |

澳洲 | 否 | APRA CPS 234:銀行信息安全;要求韌性、年度審計。隱私法修訂增加罰款。 | 強調供應鏈風險;金融業專注消費者數據。 | 相當;2025年變化增10-15%。 | APRA強制第三方審計;保險視為韌性關鍵。 |

*備註:所有司法管轄區強調通報時限(例如:歐盟/香港要求72小時)和評估。香港新法與新加坡高度一致,但風險要求範圍落後於歐盟統一實施的DORA。全球網絡風險成本因理賠的上升而上升;香港相較訴訟頻繁的美國/英國屬中度水平。

結論

香港的演變法規將網絡安全保險定位為金融機構應對日益增長威脅的策略必需品。雖非強制,採用率正加速,成本反映更嚴格審查。與國際比較,香港提供平衡方法,但企業應借鑑新加坡等同業的最佳實踐。建議:進行年度保險需求評估並與監管合規計劃整合。如需最新更新,請參閱HKMA/SFC/IA資源。

永明成立於2014年,總部設於香港,專注於壽險、健康險和專業責任保險等領域的創新人工智能解決方案。我們與全球保險公司合作,提供定制策略,幫助金融機構滿足監管要求。訪問www.ebactuary.com,增強您的網絡保險策略和專業知識,聯繫我們的專家針對性咨詢,確保獲得最實用及高性價比的方案。

留言